更新日:2023/10/09

こんにちは!27歳サラリーマンのたろうです。

今回はADRについてお話しします📕

「ADR」はAmerican Depositary Receiptの略語で、日本語では米国預託証券と呼ばれています。

導入(Aさんはインドの株を買いたい、、、)

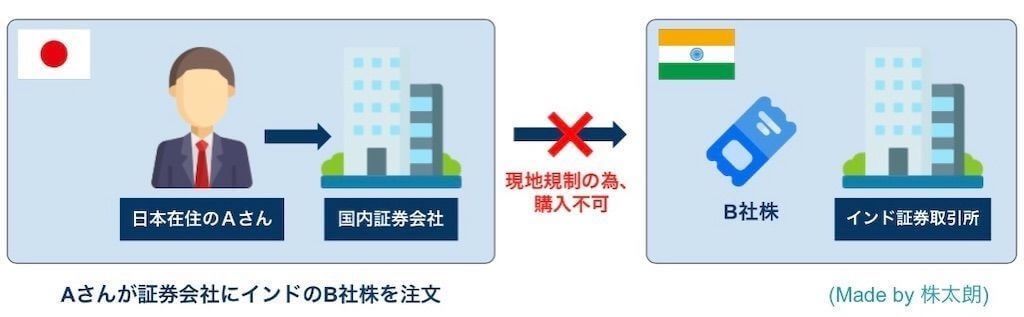

ある投資家Aさんがインド有望上場企業B社に関心を持ち、情報収集をした所、B社の売り上げがここ数年大きく伸びていることを知りました📈

Aさんは、B社の株式を買いたいと思うようになりました。個別銘柄の取引を主に好むAさんは、投資信託ではなく個別銘柄としてB社株保有をしたいとのことです💰

しかし、Aさんがさらに調べた所、日本国内ではインド株式市場に上場される株式の取引が現在不可能なことが判明しました😂

一度諦めたAさんでしたが、その後も躍進を続け株価も上昇トレンドにあるB社のことが頭から離れないようです。Bさんの悩みを解決する方法はないのでしょうか???

状況をざっくり説明すると以下図です💡

B社ADRが米国証券取引所に上場されるまで〜

上記問題を解決するのがADRです。

ADRの仕組みを簡単に述べると、米国以外の国で設立された企業が発行した株式を裏づけとして米国で発行される有価証券となります🎫

ADRそのものは厳密には株式とは言えませんが、裏づけとなる株式から生じる経済的権利の全てを含む有価証券の為、株式を保有するのとほぼ同様の効果を得ることができます💰

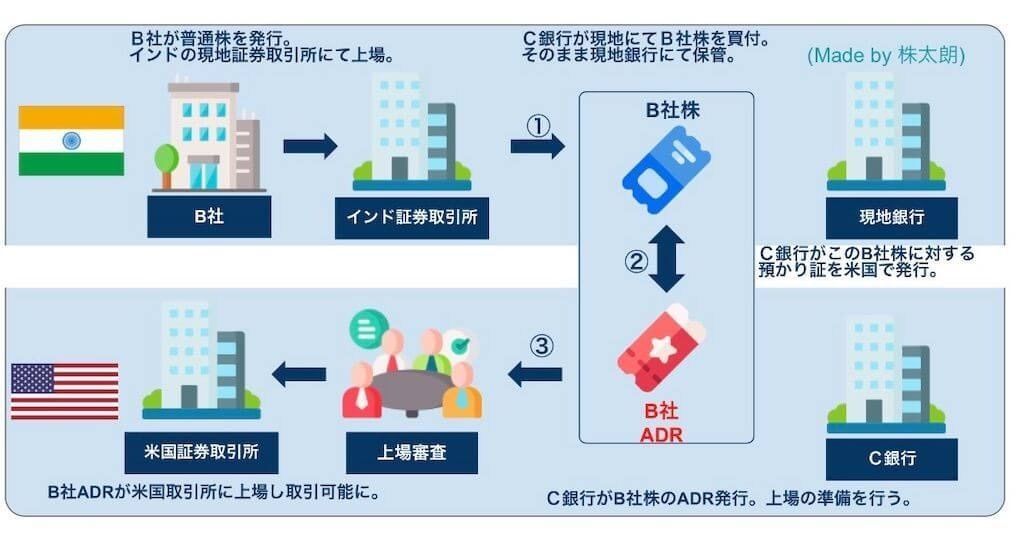

ADRの仕組み自体はそれほど複雑ではありません。下の図をごらんください。

仮にB社株式はすでにインド現地の証券取引所に上場されているとします。B社のADRが発行されるまでには主に以下の作業が行われます。

仮にB社株式はすでにインド現地の証券取引所に上場されているとします。B社のADRが発行されるまでには主に以下の作業が行われます。

①C銀行がインド現地でB社株式を購入しインド現地のB銀行に預ける

②C銀行はインド現地で預けたB社の株式を裏づけとした預かり証券(預託証券)を発行する

③B社とC銀行は発行された預託証券を米国証券取引所に上場させる

預託証券の発行で大きな役割を担うのが米国のC銀行です。C銀行はインド現地でB社の株式を取得した後、そのB社の株式の所有権を示す預かり証を発行します。その預かり証のことを預託証券(Depositary Receipt)と呼び、さらにこの預託証券が米国において発行されることから米国預託証券(American Depositary Receipt=ADR)という名称がつけられているのです🚀

そして何より重要なのが作業②です。上図でもご覧の通り、C銀行が発行した米国預託証券はインド本国のB社株式に対する所有権そのものであることから、米国預託証券の保有者はB社の実質的な株主となるのです✨

米国株式市場に上場したB社ADRは、米国に上場されている米国企業の株式と同様に売買することが可能となります。

つまりAさんが米国証券取引所にアクセス可能な投資家であれば、インドB社ADRをあたかも米国企業の上場株式であるかのように取引可能になります💰

ちなみにAさんはB社のADRが米国に上場されていることを知り、米国株を取扱う日本国内の証券会社を通じ晴れてB社ADRを買付けB社株の実質的な株主となることができました🥸

米国株を取引する感覚で、米国以外の国の株式を実質的に取引できます🍔

その利便性こそがADRの最大の魅力といえます🇺🇸

まとめ

「ADR」はAmerican Depositary Receiptの略語で、日本語では米国預託証券と呼ばれています。ADRは米国市場で売買できる外国企業の証券のことで米国株式のように売買することができます。日本の投資家の立場から見れば「アメリカの株式市場を経由して第三国の企業に投資ができる」ということになります。

本日は最後まで読んでいただき、ありがとうございました!

今後も皆様の役に立つ情報を発信できるよう精一杯頑張っていきますのでよろしくお願いします☺️